Quels sont les critères permettant d'évaluer la pertinence du scoring d'une entreprise ?

par Pauline M. le 22/03/16 11:55

Prédictibilité, précision, pertinence de la ventilation du scoring de solvabilité des entreprises, réactivité et capacité à faire évoluer le score. En matière de gestion des risques financiers, le scoring du risque client est primordial pour anticiper et minimiser les incidents de paiement. Il en est de même pour le scoring d'un fournisseur, qui permet d'évaluer la solidité financière des partenaires avec lesquels vous travaillez.

En bref : quels sont les critères les plus discriminants pour évaluer votre solution de scoring ? Infolegale, spécialiste de l’information de solvabilité BtoB, vous propose quelques pistes de réflexion pour mieux interpréter vos données et évaluer vos outils.

Evaluer la santé financière de vos clients passe par une bonne compréhension des solutions que vous utilisez. Le scoring de solvabilité, contrairement à l’assurance-crédit, est un outil d’aide à la décision. Si les entreprises spécialisées dans le scoring disposent chacune de leurs propres méthodologies, il est essentiel de disposer de critères objectifs pour choisir la solution qui vous correspond le mieux.

Prédictibilité et précision du scoring de solvabilité des entreprises

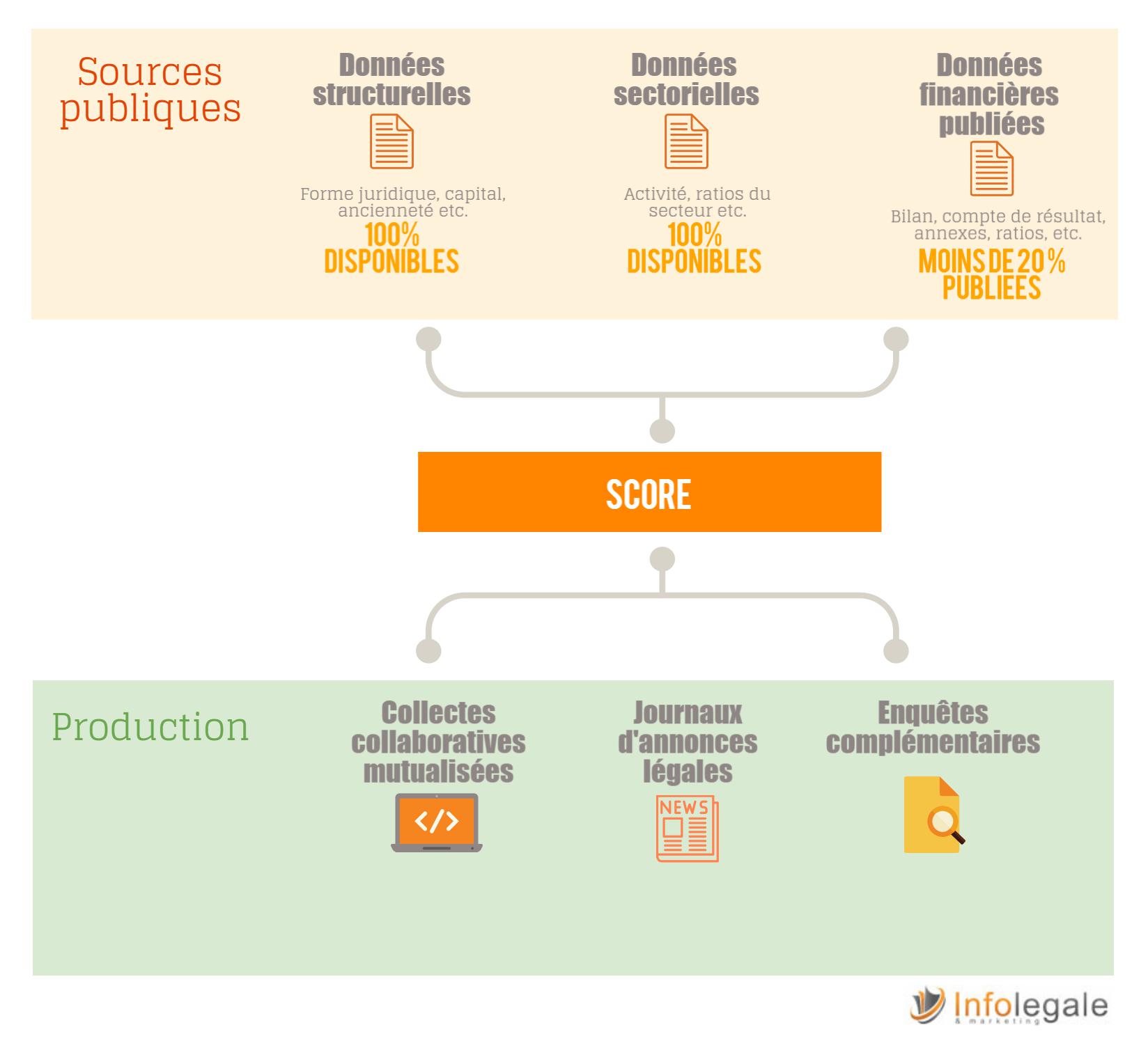

La prédictibilité du scoring de solvabilité des entreprises c’est-à-dire la capacité à prédire avec suffisamment de précision la santé financière des entreprises, est l’un des critères les plus discriminants. Pour y parvenir, les sociétés de scoring ont besoin de données structurelles, sectorielles et financières.

Un constat s’impose : les données financières disponibles se font de plus en plus rares :

Pourtant, le scoring devient de plus en plus prédictif. Certaines sociétés de scoring des entreprises se sont attelées à l'identification d’autres sources, en complétant les sources de données classiques (publiques) par la production d’informations. Elles doivent également développer d’autres méthodes pour affiner leur score : soit technologiques, utilisant la data, soit plus traditionnelles, par exemple l’enquête de terrain.

Une bonne répartition des entreprises dans le scoring du risque client

La pertinence d’un scoring d'entreprise s’évalue à sa capacité à mesurer, avec le plus d’acuité possible, la santé financière d’une entreprise par rapport à l’ensemble de la population concernée. Cet objectif s’applique aussi bien pour l’anticipation du risque, que pour les entreprises à la conquête de nouveaux marchés.

En termes de prédiction du risque, la pertinence du score repose sur la capacité à coupler 3 facteurs :

- Un taux de bonnes prédictions le plus élevé possible

- La capacité à afficher un score le plus bas possible avant une défaillance

- Une répartition globale des entreprises homogène

Ainsi, le score est d’autant plus pertinent que pour une note basse, le pourcentage de la population concernée est faible. Plus le score est faible, plus la population concernée doit être faible, pour des raisons d’efficience et, tout simplement, pour coller au mieux avec la réalité (toutes les sociétés ne vont pas défaillir !). En effet, si quelques entreprises de votre portefeuille de clients disposent d’un score faible, comment interpréter ce résultat si la moyenne des notes du secteur est également faible ?

En dehors des entreprises en cessation, qui représentent une part plus élevée des entreprises, un scoring du risque client de qualité doit disposer d’une ventilation homogène des entreprises.

Réactivité et capacité à faire évoluer le score

Le scoring d'une entreprise ou le scoring d'un fournisseur n’a de valeur que s’il est suffisamment frais. En d’autres termes, la valeur d’un score doit être mise en balance avec :

- Sa durée de validité dans le temps

- La réactivité de la société de scoring à identifier et à interpréter les événements financiers touchant les entreprises

Comment évaluer la capacité à faire évoluer le score ?

Le scoring du risque client se compose de :

- Données objectives : informations légales telles que la date de création, la raison sociale, les éléments financiers tels que les bilans, les ratios, les comportements de paiements et les événements financiers qui ont un impact sur la santé financière des entreprises,

- Variables : l’importance plus ou moins grande que l’on accorde à certains éléments financiers ou à certains événements plutôt qu’à d’autres. Il peut s’agir par exemple d’une pondération appliquée en fonction d’autres critères objectifs liés à la conjoncture.

La faculté à faire évoluer le scoring d'une entreprise avec suffisamment de réactivité dépend donc de la capacité des sociétés de scoring à obtenir ces informations à une fréquence élevée. Si l’analyse des bilans n’offre qu’une vision figée dans le temps, il n’en est pas de même de certaines informations légales ayant un impact à très court terme sur la santé financière des entreprises : non-dissolution suite à pertes supérieures à la moitié des capitaux propres, fin de garantie financière, insaisissabilité du patrimoine etc.

|

A retenir Le scoring est un outil d’aide à la décision alliant des méthodes et des technologies très variées et complexes. Les critères pour évaluer la pertinence d’un scoring se mesurent sur 3 critères :

|

folegale :

> Données collaboratives mutualisées

Vous pourriez aussi aimer

Articles similaires

Solvabilité : savoir si une entreprise est fiable, les conseils Infolegale

Data sciences : comment la technologie va accompagner le métier de credit manager

Pas encore de commentaire

Votre avis nous intéresse !