Nos 5 conseils pour améliorer votre gestion du risque clients

par Infolegale le 02/08/18 09:34

S’informer sur l’identité de ses clients, évaluer leur solvabilité, définir un encours : autant d’actions incontournables pour mettre en place une stratégie de credit management efficace. Infolegale vous propose 5 conseils pour une meilleure gestion du risque client.

1. Anticipez la raréfaction de la donnée financière

En tant que credit manager vous devez obtenir des données tangibles sur la solvabilité de vos clients à plusieurs étapes de la relation commerciale : à l’ouverture du compte, lors de l’évaluation de la limite d’encours et lors des commandes ultérieures.

Les éléments financiers figurant dans les bilans sont une base de travail solide… si vous parvenez à obtenir des bilans suffisamment récents pour refléter la santé réelle de vos partenaires. Avec l’accélération des cycles de défaillance, utiliser un bilan financier ayant plus de deux ans s’avère en définitive risqué. La gestion du risque clients demande ainsi une vigilance constante dans l'analyse des documents financiers.

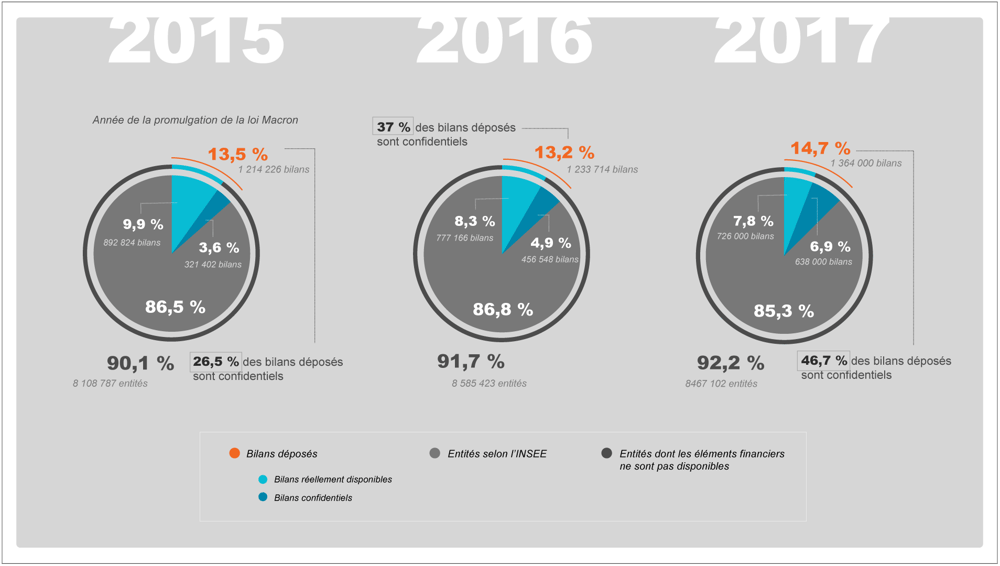

Or, on remarque qu’une forte proportion des entreprises ne publient pas leurs comptes ou ne le font pas systématiquement : en 2017, seulement 726 000 bilans ont été publiés publiquement (638 000 ont été publiés avec une option de confidentialité) sur près de 8.5 millions d’entités.

Parmi ces entités, certaines ne respectent pas l’obligation légale de publier leurs comptes, mais d’autres ne sont tout simplement pas tenues de le faire.

En effet, on constate non seulement que les bilans n’ont jamais représenté une source d’information couvrant de façon suffisamment exhaustive les entreprises françaises, mais en plus on note une baisse progressive de ces derniers. Ainsi, pour une gestion du risque clients efficace dans les PME, il est essentiel de diversifier ses sources d'information et d'adopter des méthodes adaptées à l'évolution du marché.

Il existe heureusement des solutions alternatives permettant de vous renseigner sur la solvabilité de vos partenaires : enquêtes, score, assurance-crédit.

Ces options de gestion de risque clients sont particulièrement intéressantes si une proportion importante de vos partenaires commerciaux :

- Ne sont pas tenus de publier leurs comptes comme la plupart des entrepreneurs individuels

- Ont la possibilité de publier leurs comptes avec une option de confidentialité comme c’est le cas d’une large majorité des PME (voir critères).

2. Seulement 7% des comptes des sociétés défaillantes sont publiés : focalisez vos efforts sur les solutions permettant d’anticiper les 93% des défaillances restantes

La gestion du risque clients commence par une bonne connaissance de vos partenaires d'affaires. Privilégiez les sources qui vous apportent une réelle plus-value.

Au premier semestre 2018 : 261 000 bilans ont été déposés avec une option de confidentialité (représentant environ 55% du total des bilans déposés).

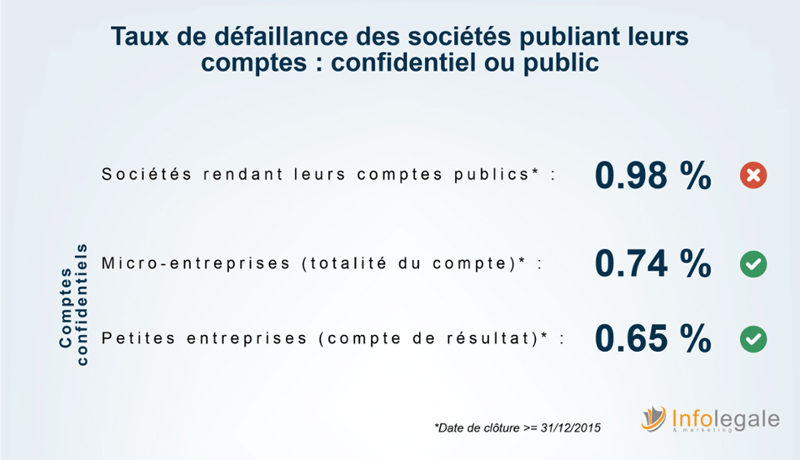

Les entreprises optant pour la confidentialité de leurs comptes font-elles ce choix pour dissimuler des difficultés financières ?

Contrairement à ce que l’on pourrait croire, en 2017, le taux de défaillance moyen des sociétés ayant opté pour la confidentialité de leurs comptes s’avère moins élevé que celui des sociétés rendant leurs comptes publics :

Une autre étude que nous avons réalisée sur les sociétés ayant subi une procédure collective durant l’année 2017 révèle que 93% d’entre-elles n’avaient pas publié leurs comptes. Cela confirme qu’une large proportion des entreprises défaillantes ont un dénominateur commun : elles ne publient pas, ou peu, leurs comptes. La gestion du risque clients nécessite donc une vigilance accrue vis-à-vis de ces entreprises qui gardent leurs comptes confidentiels.

3. Qualité, historique, exhaustivité : posez-vous la question de l’opportunité d’intégrer l’information en open data

Depuis quelques années, l’Etat se lance dans une politique d’ouverture des données publiques. Cette initiative a notamment permis la promulgation en 2016 de la loi pour une République numérique (dite « Loi Lemaire »).

Trois principales sources d’information sont concernées :

- Les données issues de la base SIRENE® de l’INSEE : données recensant tous les établissements actifs

- Les données issues du Registre National des Commerces et des Sociétés, l’INPI se chargeant de rediffuser ces données issues des tribunaux à compétence commerciale : données non-confidentielles issues des comptes annuels déposés

- Les données issues du Bodacc (Bulletin Officiel Des Annonces Civiles et Commerciales) : ouverture de jugements, création, cession, dépôt des comptes, changement de dirigeant…

Ces données sont désormais en libre-accès gratuitement (il faut juste s’enregistrer auprès du Bodacc pour y avoir accès), néanmoins plusieurs limites sont à prendre en considération car l’ouverture des données publique rime aussi avec une perte de qualité. La gestion du risque clients dans les PME implique une vérification rigoureuse des sources. Infolegale faisant un véritable travail pour :

- Vérifier les données issues des sources publiques

- Compléter celles-ci si des informations sont incomplètes ou manquantes

- Retraiter ces données car les sociétés d’information comme Infolegale agrègent toutes les sources pour vous délivrer l’information la plus complète et la plus réactive

Pour une PME, négliger la qualité des données peut compromettre la gestion du risque clients. Par ailleurs, le dispositif mis en place souffre de plusieurs faiblesses logiques vu le coût d’un tel dispositif :

- Ainsi, les données (par exemple les comptes annuels) sont transmises quotidiennement sur un serveur FTP, ou par le biais d’une API pour la base SIRENE®, dans un format particulier dont la réutilisation vous demandera du temps et des compétences en interne.

- D’autre part, ces données doivent être retraitées, interprétées et si besoin complétées. En effet, Infolegale, qui utilise depuis des années ces données par le biais d’une licence, a dû développer une expertise spécifique et mettre en place des procédures complexes pour s’assurer de la conformité des informations transmises. La mauvaise interprétation des données peut entraîner des conséquences fâcheuses pour la gestion du risque clients.

- Enfin, le stock, c’est-à-dire l’ensemble des données publiées avant la mise en place de l’open data, n’est pas disponible. En effet :

- Seuls les nouveaux bilans sont envoyés de façon quotidienne depuis l’instauration de l’open data

- Pour ce qui est des sources INSEE et Bodacc, la situation est comparable : il vous sera impossible de vous renseigner sur les évolutions des équipes dirigeantes et des événements légaux associés

- Les fichiers IMR du RNCS (Immatriculations, Modifications, Radiations des sociétés) sont également envoyés quotidiennement depuis mars 2017. Et ce n’est que depuis peu que le stock des immatriculations, modifications et radiations des personnes actives (personnes morales et physiques) à jour à la date du 4 mai 2017 est enfin disponible. Mais rien n’est prévu pour rendre disponible l’historique. L'absence d'un historique complet peut influencer la gestion du risque clients dans les PME.

4. Bien gérer le risque clients en relativisant l’impact des privilèges

Le privilège est un droit conférant à un créancier la primauté sur les autres créanciers, même hypothécaires (article 2324 du code civil). En cas d’impayé, le créancier demande l'inscription de son privilège au registre public tenu au greffe du tribunal de commerce ou au tribunal de grande instance (TGI). Par conséquent, cette information est, en théorie, disponible auprès du greffe, d’où sa popularité chez les professionnels du credit management.

Cependant, depuis 2008 le dispositif a été assoupli et l’inscription de ces créances n’est dorénavant plus automatique. Les seuils à partir desquels les organismes publics sont dans l’obligation de publier leurs créances ont été réévalués et les délais rallongés.

Enfin, l’inscription d’un privilège est une information à relativiser :

- Il existe de nombreux cas où l’inscription n’est pas toujours levée

- Certaines entreprises « bénéficient » d’une non inscription : lors d’un plan d'apurement

- Les privilèges n’indiquent pas forcément une difficulté financière : en cas de litige par exemple

5. Gestion du risque clients dans les PMA : Forces et faiblesses de l’assurance-crédit

L’assurance-crédit vous permet d’indemniser vos impayés en prenant en charge l’insolvabilité de vos partenaires.

Ceci étant, les clients non dénommés ne sont pas systématiquement garantis, notamment en cas de procédure collective.

Par ailleurs, l’octroi de garanties, qui est souvent utilisé comme un indicateur permettant d’évaluer la solvabilité de vos clients, n’est pas systématiquement fiable. Les assureurs gèrent un portefeuille de clients conséquent et jonglent, eux aussi, avec certaines contraintes. Ils ne peuvent pas cumuler un nombre infini de garanties sur une même société pour le compte de leurs différents clients. Par conséquent, une garantie peut vous être refusée alors que le client s’avère en réalité solvable. La gestion du risque clients dans les PME nécessite donc une évaluation minutieuse des offres d'assurance-crédit.

Vous pourriez aussi aimer

Articles similaires

Comment maîtriser son risque crédit client efficacement ?

Qu’est-ce que le risque crédit et comment le réduire ?

Pas encore de commentaire

Votre avis nous intéresse !